Уникальный идентификатор непрерывного платежного документа, или уин, – это уникальный код, который присваивается каждой платежной операции в системе платежных документов. Уин используется для идентификации и отслеживания платежей, обеспечивая их уникальность и непрерывность во всем процессе обработки.

Где найти уникальный идентификатор платежа (УИН) для проведения платежей?

- Договор или счёт-фактура. В договоре или на счёт-фактуре указывается номер и дата платежа, которые можно использовать в качестве УИН.

- Электронный банковский документ. Прежде чем осуществлять платеж, обратитесь к своему банку и запросите подробную информацию о платежной операции. Электронный банковский документ будет содержать информацию об уникальном идентификаторе платежа.

- Электронная или бумажная квитанция. В квитанции, полученной от получателя платежа, может быть указан уникальный идентификатор.

Важно помнить, что УИН может отличаться в зависимости от процесса платежа или организации, которая производит платеж. Поэтому всегда стоит проверять и дублировать эту информацию, чтобы избежать ошибок и задержек при платеже.

Найдя уникальный идентификатор платежа (УИН), вы гарантируете точное и быстрое проведение своего платежа, избегая недоразумений и возможных задержек.

Что делать, если была допущена ошибка

Ошибки могут возникать в любой сфере нашей жизни, в том числе и в деловой активности. Ошибки в платежках и документах могут привести к неприятным последствиям. Важно знать, как правильно исправить ошибку и минимизировать возможные негативные последствия.

Вот несколько шагов, которые следует предпринять, если была допущена ошибка:

1. Внимательно анализируйте ошибку

Перед тем, как принимать какие-либо меры, необходимо тщательно изучить ошибку и понять, в чем именно заключается проблема. Уточните участников процесса, чтобы убедиться, что понимаете суть ошибки и ее возможные последствия.

2. Свяжитесь с компетентными специалистами

Если у вас нет достаточных знаний или опыта, свяжитесь с квалифицированными специалистами, такими как бухгалтер или юрист. Они помогут вам разобраться в ситуации и предложат наилучшее решение.

3. Не откладывайте исправление на потом

Ошибки в платежках и документах нельзя игнорировать или откладывать на потом. Чем быстрее вы исправите ошибку, тем меньше вероятность негативных последствий.

4. Запишите все действия и коммуникации

Важно вести детальную запись всех действий и коммуникаций, связанных с исправлением ошибки. Это может пригодиться в будущем в случае возникновения споров или необходимости предоставить доказательства своих действий.

5. Сообщите об ошибке заинтересованным сторонам

Если ошибка касается не только вас, но и других участников, свяжитесь с ними и сообщите о ситуации. Объясните, что была допущена ошибка и предложите варианты ее исправления. Сотрудничество и открытость помогут решить проблему эффективно.

6. Не забывайте о соответствующей документации

При исправлении ошибок обязательно оформите соответствующую документацию. Это может быть акт, приложение или другой официальный документ, которым подтверждается факт исправления ошибки.

7. Избегайте повторения ошибки в будущем

Важно проанализировать, в чем именно причина допущенной ошибки и принять меры, чтобы предотвратить повторение таких ситуаций в будущем. Обучение сотрудников, внедрение эффективных систем контроля и использование специализированного программного обеспечения могут помочь предотвратить ошибки.

Помните: каждая ошибка — это возможность учиться и расти. Важно не бояться признавать допущенные ошибки и принимать необходимые меры для их исправления.

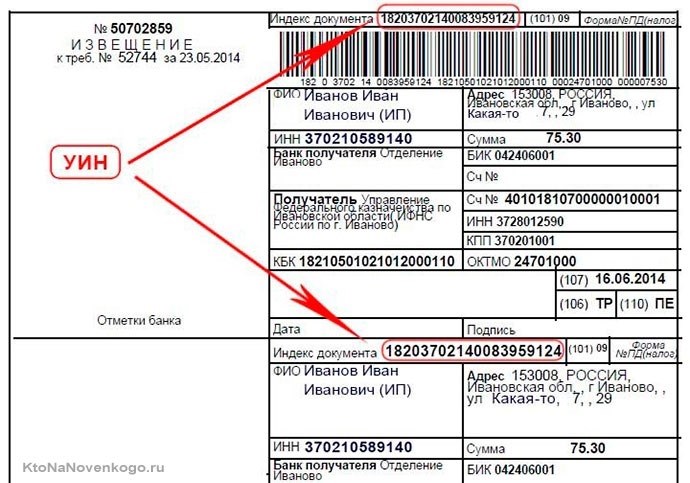

Налоговые квитанции для физических лиц

Обязательные элементы налоговой квитанции:

- Номер квитанции

- Дата заполнения квитанции

- Полные персональные данные налогоплательщика (ФИО, адрес проживания)

- Сумма платежа

- Налоговый период, за который производится уплата

Дополнительные информационные элементы в налоговых квитанциях:

- Информация о цели и основании платежа (например, налог на доходы физических лиц, налог на имущество и т. д.)

- Реквизиты налоговой службы

- Код налогоплательщика

- Сумма налоговой задолженности или переплаты, если таковая имеется

Использование налоговых квитанций:

Налоговые квитанции используются для подтверждения факта уплаты налогов и предоставляются налоговым органам в качестве доказательства выполнения налоговых обязательств.

Цитата: «Заполнение налоговой квитанции должно осуществляться аккуратно, с соблюдением всех требований налогового законодательства. Неправильное заполнение квитанции может привести к задержке обработки и зачисления платежа.» (Источник: доступное имя ссылки)

Пример заполнения налоговой квитанции:

| Персональные данные налогоплательщика | Сумма платежа | Налоговый период |

|---|---|---|

| Иванов Иван Иванович Адрес: г. Москва, ул. Ленина, 10 |

5000 рублей | Январь-Февраль 2021 |

Важно знать, что налоговые квитанции должны быть хранены в течение заданного законодательством срока, так как в случае проверки налоговой службой эти документы могут потребоваться в качестве доказательства.

Укажите налогоплательщика полностью и без ошибок. Ошибочное указание налогоплательщиков может быть основанием для полной блокировки платежных документов в случае расхождения данных в специализированных системах.

Что такое УИН в платежке юридического лица

УИН обеспечивает точность и надежность выполнения платежей, позволяет избежать ошибок и недоразумений при передаче информации о юридическом лице. Важно отметить, что каждое юридическое лицо имеет свой уникальный УИН, который сохраняется в системе для будущего использования.

Преимущества использования УИН в платежке юридического лица

- Устранение возможности ошибок и недоразумений при передаче информации о юридическом лице;

- Ускорение и упрощение процесса проведения платежей;

- Повышение надежности и безопасности выполнения платежей;

- Идентификация и проверка информации о юридическом лице.

Как использовать УИН в платежке юридического лица

При заполнении платежки юридического лица необходимо указать УИН в соответствующем поле. Этот код можно получить у Центра получения УИН или управляющей организации, которая была назначена для данного юридического лица.

| Реквизиты | Описание |

|---|---|

| УИН | Уникальный идентификационный номер юридического лица |

| Расчетный счет | Банковский счет, на который будет осуществлен платеж |

| Наименование организации | Полное наименование юридического лица |

| ИНН | Идентификационный номер налогоплательщика юридического лица |

В результате использования УИН в платежке юридического лица обеспечивается точность и надежность проведения платежей, а также упрощается процесс их выполнения. Это позволяет существенно сократить время и силы, затрачиваемые на проведение финансовых операций.

Какой идентификатор ставить в платежке – УИН или УИП

Но какой идентификатор стоит выбрать для включения в платежку? Рассмотрим особенности каждого из них.

УИН (уникальный идентификационный номер)

- УИН является уникальным номером, который выдается плательщику для идентификации его платежа.

- УИН обычно содержит цифры и может быть длиной до 12 символов.

- УИН может использоваться в различных сферах, таких как платежи за коммунальные услуги, налоги или другие государственные сборы.

- Для каждого плательщика может быть назначен свой уникальный УИН.

- УИН обеспечивает точность идентификации платежа и ускоряет его обработку.

УИП (уникальный идентификатор плательщика)

- УИП представляет собой уникальный код, который идентифицирует определенного плательщика.

- УИП обычно состоит из букв и цифр и может иметь различную длину в зависимости от организации или системы, в которой он используется.

- УИП часто применяется в банковской сфере и используется для идентификации клиента при проведении финансовых операций.

- Для каждого плательщика может быть назначен свой уникальный УИП.

- УИП обеспечивает точность идентификации плательщика и упрощает его обработку.

Какой идентификатор выбрать?

Выбор между УИН и УИП зависит от конкретной ситуации и требований организации или системы, в которой вы используете платежные документы. В некоторых случаях, может быть определен обязательный или предпочтительный идентификатор, который необходимо указать в платежке. В других случаях, возможно самому выбрать, какой идентификатор будет использоваться.

Важно учитывать, что правильное указание идентификатора в платежной информации обеспечивает быструю и точную обработку платежа, а неправильное указание может привести к задержкам или ошибкам.

Необходимо также учитывать требования бухгалтерской отчетности и налогового законодательства, чтобы гарантировать соответствие платежек стандартам и правилам.

Если вы не уверены, какой идентификатор использовать, лучше проконсультироваться с юристом или специалистом в области бухгалтерии или финансовых операций. Они могут предоставить вам рекомендации, учитывая конкретные условия вашей организации или ситуации.

Когда необходимо указывать УИН при уплате налога?

Ниже приведены основные случаи, когда требуется указать УИН при уплате налога:

- Оплата налога на имущество. При уплате этого налога необходимо указывать УИН, чтобы гарантировать правильное зачисление платежа на соответствующий счет.

- Уплата налога на прибыль организации. В случае уплаты налога на прибыль организации необходимо указывать УИН, чтобы правильно идентифицировать налогоплательщика и зачислить платеж на его счет.

- Внесение платежей по налогу на добавленную стоимость (НДС). При уплате НДС также требуется указывать УИН для правильного зачисления платежей.

Также следует отметить, что в случае ошибочного указания УИН или его отсутствия платеж может быть неправильно зачислен и привести к проблемам с налоговыми органами. Поэтому важно тщательно проверять правильность указания УИН при уплате налога.

| Случаи | Обязательно указывать УИН? |

|---|---|

| Оплата налога на имущество | Да |

| Уплата налога на прибыль организации | Да |

| Внесение платежей по НДС | Да |

Важно помнить, что наличие УИН является обязательным при уплате налога в перечисленных случаях. Невыполнение этого требования может повлечь негативные последствия для налогоплательщика.

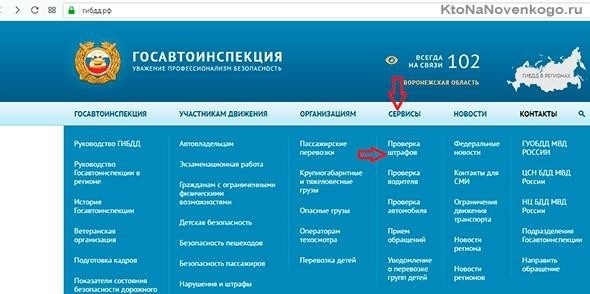

Проверка штрафа по УИН

УИН (уникальный идентификационный номер) используется для идентификации и отслеживания различных платежей, включая штрафы. Проверка штрафа по УИН позволяет получить подробную информацию о нем и о возможностях его оплаты.

Как проверить штраф по УИН:

- Сайт ГИБДД. Перейдите на официальный сайт ГИБДД вашего региона и найдите раздел «Проверка штрафов». Введите УИН в соответствующее поле и нажмите «Проверить». Вы получите информацию о штрафе, включая его сумму, сроки оплаты и возможные способы оплаты.

- Приложение Госуслуги. Если вы зарегистрированы в системе Госуслуги, вы можете воспользоваться их мобильным приложением. В приложении найдите раздел «Штрафы» или «Проверка УИН», введите номер УИН и получите информацию о штрафе.

- Автоматизированный телефонный сервис. Позвоните на телефон горячей линии ГИБДД вашего региона и следуйте инструкциям оператора. Введите УИН с помощью клавиатуры телефона и получите информацию о штрафе.

Что вы узнаете при проверке штрафа по УИН:

При проверке штрафа по УИН вы получите следующую информацию:

- Сумма штрафа;

- Сроки оплаты;

- Возможные способы оплаты;

- Код налоговой службы, которой нужно произвести оплату;

- Статус штрафа (оплачен, неоплачен и т. д.).

Также вы можете узнать детали нарушения, включая место и время его совершения.

Зачем проверять штраф по УИН:

Проверка штрафа по УИН позволяет вам быть в курсе своих обязательств перед ГИБДД. Вы сможете своевременно оплатить штраф или подать апелляцию, если считаете его необоснованным. Также проверка помогает убедиться, что штраф был правильно выписан и не содержит ошибок.

Не забывайте проверять штрафы регулярно, чтобы избежать неприятных ситуаций, связанных с неоплаченными штрафами.

Расшифровка УИН – что это

Изначально УИН предназначался для идентификации платежей в банках, но сейчас он используется также в различных других сферах, таких как налоговая отчетность, погашение кредитов и т.д.

Структура УИН

УИН состоит из следующих элементов:

- Префикс: первые два символа номера, определяющие его тип;

- Индекс: цифровой код, определяющий назначение платежа;

- Номер контрагента: уникальный идентификационный номер, присвоенный каждому контрагенту;

- Контрольное число: одна цифра, используемая для проверки правильности ввода УИН.

Пример УИН

Например, УИН может выглядеть следующим образом: 01-2345678-901-2.

| Элемент УИН | Значение |

|---|---|

| Префикс | 01 |

| Индекс | 2345678 |

| Номер контрагента | 901 |

| Контрольное число | 2 |

Префикс и индекс являются обязательными элементами, а номер контрагента и контрольное число могут быть различными в зависимости от конкретного случая использования УИН.

Значение УИН

УИН позволяет идентифицировать платеж и связать его с определенным отправителем и получателем. Он также может содержать дополнительную информацию о типе платежа или его назначении. Важно правильно указывать УИН при проведении финансовых операций, чтобы избежать ошибок и задержек в обработке платежа.

Теперь вы знаете, что такое УИН и как он используется для идентификации платежей. Убедитесь, что вы правильно указываете этот номер при проведении финансовых операций, чтобы избежать проблем и обеспечить точную обработку платежа.

Как найти и заполнить УИН

Как найти УИН?

Чтобы найти УИН, вам необходимо обратиться к организации, на счет которой вы совершаете платеж. УИН может быть указан на счете или в договоре, заключенном с этой организацией. Обычно УИН указывается рядом с суммой платежа или в отдельном поле в платежной информации.

Как заполнить УИН?

Когда у вас уже есть УИН, вам нужно правильно заполнить его в платежке. Вот примеры того, как это можно сделать:

- УИН может быть заполнен в виде числа без пробелов или разделителей.

- Возможно использование дефисов или других разделителей для удобства чтения УИН.

- УИН может состоять из цифр и букв, поэтому важно правильно передать каждый символ.

- Некоторые платежные системы автоматически заполняют УИН при выборе определенного типа платежа.

При заполнении УИН важно следовать инструкциям организации-получателя и внимательно проверить правильность ввода перед отправкой платежа. Неправильно указанный УИН может привести к задержке обработки платежа или его неправильному зачислению.

Теперь, когда вы знаете, как найти и заполнить УИН, вы сможете с легкостью совершать платежи и быть уверенными в их корректной обработке.

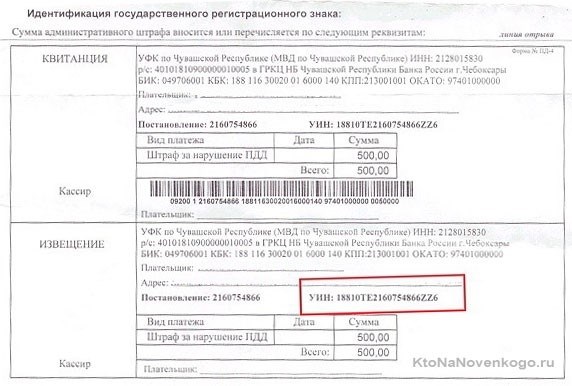

Что такое УИН в квитанции на оплату штрафа физического лица

УИН – это уникальное число, которое присваивается каждому платежу, связанному со штрафам, и позволяет идентифицировать конкретный долг перед государством или иной правоохранительной организацией. Важно отметить, что каждый штраф имеет свой собственный УИН, что предотвращает перепутывание и позволяет точно отследить оплату.

Структура УИН

УИН состоит из числовой последовательности, которая формируется с учетом определенных правил и критериев. Обычно УИН оформляется следующим образом:

- Первые несколько символов – указывают на код Российской Федерации или другой страны, где был выдан штраф;

- Цифры середины УИН – отражают определенную информацию о штрафе, такую как сумма, срок, и т.д.;

- Последние символы – предназначены для проверки правильности УИН и защиты от ошибок при вводе.

Где найти УИН

УИН обычно указывается на квитанции или оплатном документе, который выдается вместе с штрафным уведомлением. Он может быть написан отдельной строкой или встроен в штрих-код. Если у вас возникли трудности с поиском УИН, рекомендуется обратиться в организацию, вынесшую штраф, для получения подробной информации.

Зачем нужен УИН

УИН в квитанции на оплату штрафа физического лица необходим для обеспечения точного и своевременного зачисления платежей. Благодаря УИН государственные или правоохранительные организации могут контролировать оплату штрафов, следить за соблюдением сроков, а также предотвращать возможные ошибки и злоупотребления.

Таким образом, УИН является неотъемлемой частью квитанции на оплату штрафа физического лица, позволяющей уплатить штраф и внести свой вклад в общество.

Где посмотреть УИП для платежек?

1. Через банковский интернет-банк

Если вы являетесь клиентом банка и используете его интернет-банкинг, то легче всего найти УИП для платежки, обратившись к электронной выписке или истории операций. Вам потребуется открыть соответствующий раздел и найти нужную операцию или платежку. УИП обычно указывается рядом с названием плательщика или получателя.

2. Через почту

Если вы получили платежку по почте, то вам следует обратить внимание на верхнюю часть документа. Обычно там указаны все необходимые данные о платеже, включая УИП. Если у вас нет возможности разобраться с платежкой, вы всегда можете обратиться в банк или к управляющей компании, которая выставила счет.

3. Через сайт организации

Организации, которые выставляют платежки, часто предоставляют возможность просмотра УИП на своих официальных сайтах. Для этого вам нужно найти раздел с информацией о платежах или личном кабинете, ввести свои данные и получить нужную информацию о платеже, включая УИП.

4. Через контактный центр

Если ни один из вышеуказанных способов вам не подходит или вы испытываете затруднения, вы всегда можете обратиться в контактный центр банка или управляющей компании, которые выставили платежку. Операторы смогут помочь вам найти УИП и предоставить дополнительную информацию по вашему запросу.

Когда УИН не используется при уплате налога?

УИН (уникальный идентификационный номер) часто используется при уплате налогов, однако есть случаи, когда его применение не требуется.

1. Налоговые периоды, не требующие УИН

В некоторых случаях налоговые периоды могут быть исключены из требований по применению УИН. Например:

- Единовременные платежи или оплата налогов за конкретный период;

- Отдельные категории плательщиков, которым не назначен УИН;

- Организации, осуществляющие уплату налогов через электронные платежные системы, которые не требуют УИН.

2. Налоговые виды, не требующие УИН

Не все налоговые виды имеют обязательное требование по применению УИН. Например:

- Во многих регионах России УИН не требуется при уплате имущественных налогов;

- Некоторые налоговые виды, такие как налог на прибыль организаций или налог на добавленную стоимость, могут быть уплачены без применения УИН, если это необходимо по законодательству или по решению налоговых органов.

3. Специальные случаи

Иногда возникают специальные случаи, когда УИН не используется даже в обычных сценариях уплаты налога:

- В случае ошибки или сбоя в системе, когда применение УИН временно невозможно;

- При наличии специального соглашения с налоговыми органами, которое исключает использование УИН;

- В ситуациях, когда налоговый орган сам применяет другие методы идентификации плательщика или оплаты налога.

Важно понимать, что наличие или отсутствие УИН при уплате налога зависит от конкретных требований законодательства и практики налоговых органов. В случае сомнений или вопросов рекомендуется обратиться к налоговым органам для получения конкретных указаний и руководств по уплате налогов без использования УИН.

Отличие УИН и УИП

Что такое УИН?

УИН представляет собой уникальный номер, который присваивается конкретному платежу. Он помогает идентифицировать этот платеж и отличить его от других. УИН может использоваться, например, при оплате коммунальных услуг или налоговых платежей. В платежной квитанции УИН обычно указывается отдельной строкой или штрихкодом.

Что такое УИП?

УИП — это уникальный идентификационный код плательщика. Он используется для идентификации конкретного плательщика, то есть лица или организации, осуществляющих платеж. УИП является своеобразным «паспортом» плательщика. Он присваивается государством и может быть использован для оплаты различных услуг или товаров. УИП может быть указан как отдельным полем в платежной квитанции или включен в другие данные плательщика.

Различия между УИН и УИП:

- УИН — это номер платежа, а УИП — это идентификационный код плательщика;

- УИН помогает идентифицировать конкретный платеж, а УИП идентифицирует конкретного плательщика;

- УИН указывается для каждого отдельного платежа, а УИП присваивается плательщику в целом;

- УИН может меняться для каждого нового платежа, а УИП остается постоянным для плательщика;

- УИН обычно указывается на платежной квитанции в отдельной строке, а УИП может быть указан как отдельное поле или включен в данные плательщика.

В итоге, УИН и УИП — это два разных элемента платежной информации, выполняющие разные функции. УИН помогает идентифицировать платеж, а УИП идентифицирует плательщика. Оба они являются важными элементами при осуществлении платежей и обеспечивают уникальность и безопасность информации.

Где взять УИН при уплате налога?

Уникальный идентификационный номер (УИН) необходим для каждого налогоплательщика при уплате налогов. Вы можете получить УИН в нескольких местах:

1. Межрайонная инспекция Федеральной налоговой службы

Обратитесь в ближайшую межрайонную инспекцию Федеральной налоговой службы. При себе имейте документы, удостоверяющие вашу личность и статус налогоплательщика. Вам будут предоставлены необходимые формы для заполнения и получения УИН.

2. Интернет-портал Налоговой службы

Заходите на официальный интернет-портал Налоговой службы и зайдите в раздел «УИН». Там вам будет предложено заполнить электронную форму с указанием всех необходимых данных. После обработки вашей заявки вы получите УИН на указанный электронный адрес.

3. Банковские организации

Некоторые банковские организации могут предоставить услугу по получению УИН при уплате налога. Обратитесь в свой банк и узнайте о возможности получения УИН через них. Обычно для этого вам потребуется предоставить еще несколько документов, включая паспорт и свидетельство о регистрации налогоплательщика.

4. Контактные центры Федеральной налоговой службы

Свяжитесь с контактными центрами Федеральной налоговой службы, где вам смогут помочь в получении УИН. Обычно контактные центры доступны для связи по телефону или электронной почте. Уточните необходимые документы и процедуру получения УИН у сотрудников центра.

Получение УИН при уплате налога не является сложной процедурой, но требует внимательности и предоставления точных данных. Пользуйтесь удобными способами получения УИН и совершайте свои налоговые платежи без проблем.

Где взять идентификатор плательщику-физлицу

Идентификатор плательщика-физлицу (уин) можно получить в различных организациях и учреждениях, предоставляющих услуги физическим лицам. Вот несколько способов получения уин:

- Банк. Многие банки предоставляют своим клиентам уин при оформлении банковской карты или открытии счета. Обратитесь в ближайшее отделение банка или воспользуйтесь интернет-банком для получения уин.

- Мобильный оператор. Если у вас активирована услуга мобильного платежа, то вы можете найти уин в мобильном приложении или получить его у оператора связи.

- Государственные организации. В некоторых случаях, уин может быть выдан в государственных организациях, таких как налоговая инспекция или паспортный стол.

Используйте полученный уин при заполнении платежек-физлицам для удобной и быстрой оплаты различных услуг.