В Российской Федерации существует понятие исковой давности, которое определяет сроки, в течение которых можно обратиться в суд с иском. В случае кредиторской задолженности по НДС, если срок исковой давности истек, возможно ли получить возмещение данного налога? Этот вопрос является актуальным для многих предприятий и организаций, и требует тщательного изучения и анализа судебной практики по данной проблеме.

Как и когда списывать кредиторскую задолженность

Когда можно списать кредиторскую задолженность:

- При истечении срока исковой давности – если по просроченному долгу прошло определенное количество лет (в соответствии с законодательством), юридическое лицо может самостоятельно списать такую задолженность.

- После решения суда – если компания потратила достаточно времени и ресурсов на попытки взыскания долга через суд, а истец не смог представить надлежащую документацию или действия истца были отклонены, то кредиторская задолженность может быть списана.

- При банкротстве должника – если должник был признан банкротом, компания-кредитор может списать задолженность по закону о банкротстве.

Как списать кредиторскую задолженность:

Для списания кредиторской задолженности необходимо соблюдать следующие правила:

- Подготовить соответствующий документ – распоряжение или приказ руководителя о списании долга. В документе должна быть указана информация о должнике, сумма задолженности и основание для списания.

- Сообщить должнику о намерении списать долг, отправив письмо с уведомлением о списании.

- Провести проводку в бухгалтерии – на основании распоряжения руководителя произвести списание долга в бухгалтерии компании.

- Отразить списание в отчетности – в бухгалтерском учете необходимо отразить факт списания долга, указав его сумму и основание.

Последствия списания кредиторской задолженности:

Списание кредиторской задолженности может иметь как положительные, так и отрицательные последствия для предприятия. С одной стороны, списание позволяет освободиться от неплатежеспособных долгов, улучшить финансовую позицию компании и повысить ее ликвидность. С другой стороны, списание может привести к убыткам, если компания не сможет получить долг в будущем или если списание будет признано незаконным.

Поэтому перед списанием кредиторской задолженности необходимо внимательно изучить все документы и законы, проконсультироваться с юристом и руководством компании, чтобы принять взвешенное решение и избежать возможных негативных последствий.

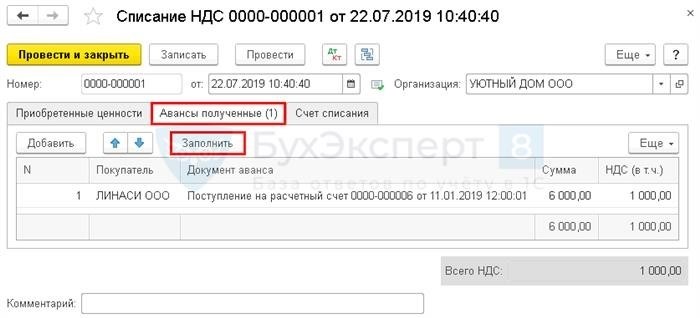

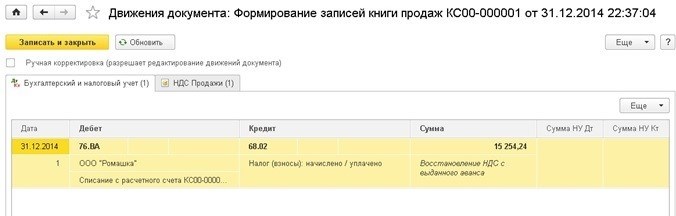

Учет в 1С

Основные преимущества учета в 1С:

- Автоматизация процессов учета и отчетности;

- Высокая степень надежности и безопасности данных;

- Удобный визуальный интерфейс, позволяющий быстро находить нужную информацию;

- Возможность интеграции с другими программами и системами;

- Гибкие настройки, позволяющие адаптировать программу под конкретные требования предприятия.

Процесс учета в 1С:

- Создание и настройка учетных регистров и счетов.

- Ввод первичных документов, таких как накладные, счета-фактуры, акты выполненных работ и т.д.

- Проведение документов и формирование регистров для отражения финансовых операций.

- Формирование отчетов, балансов, справок и другой финансовой информации.

Важно отметить, что учет в 1С требует внимательности, точности и аккуратности. Для качественного учета необходимо правильно настроить систему, знать основные принципы бухгалтерии и быть внимательным к деталям.

| Преимущества | Недостатки |

|---|---|

| Автоматизация | Требуется обучение |

| Надежность и безопасность | Периодические обновления программы |

| Удобный интерфейс | Стоимость лицензии |

| Интеграция с другими программами | Требуется правильная настройка |

| Гибкие настройки | Необходимость аккуратности и точности |

В целом, учет в 1С является эффективным инструментом для организации финансового учета на предприятии. Он позволяет улучшить качество работы бухгалтерии, сделать управление финансами более прозрачным и рациональным.

Нужно ли включать НДС в состав внереализационных доходов?

НДС на дивиденды и проценты по банковским вкладам

Согласно статье 146 Налогового кодекса Российской Федерации (НК РФ), дивиденды и проценты по банковским вкладам не являются объектом налогообложения (пункт 7 и 8 части 1 статьи 146 НК РФ), следовательно, НДС на них не начисляется и не включается в состав внереализационных доходов.

НДС на штрафы и пени

Согласно статье 154 НК РФ, штрафы и пени не являются объектом налогообложения (пункт 6 статьи 154 НК РФ), поэтому НДС на них также не начисляется и не включается в состав внереализационных доходов.

НДС на прочие внереализационные доходы

Прочие внереализационные доходы, которые не указаны в статьях 146 и 154 НК РФ, подлежат налогообложению НДС. Согласно статье 1 НК РФ, НДС облагаются такие операции, как реализация товаров, выполнение работ, оказание услуг на территории Российской Федерации.

Однако, при определении НДС на прочие внереализационные доходы необходимо учитывать специфику каждого дохода и его связь с основной деятельностью предприятия. В некоторых случаях, НДС может быть исключен из состава внереализационных доходов, если он не является прямым результатом осуществления деятельности предприятия.

- НДС на дивиденды и проценты по банковским вкладам не начисляется и не включается в состав внереализационных доходов.

- НДС на штрафы и пени также не начисляется и не включается в состав внереализационных доходов.

- НДС на прочие внереализационные доходы облагается в случаях, когда эти доходы имеют прямую связь с основной деятельностью предприятия.

- Необходимо проанализировать специфику каждого внереализационного дохода и его связь с основной деятельностью для правильного определения включения НДС.

Включение НДС в состав внереализационных доходов является важным аспектом налогового учета предприятия. Правильное применение налоговых норм и правил позволяет избежать возможных налоговых рисков и соблюдать законодательство в сфере налогообложения.

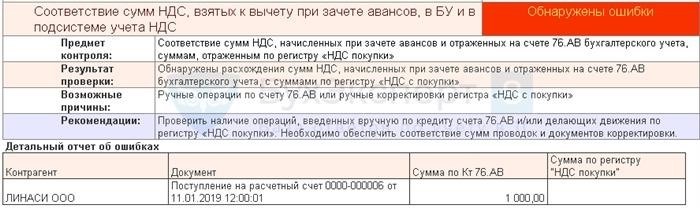

Нужно ли восстанавливать ранее принятый к вычету НДС?

На сегодняшний день, существуют споры и разные точки зрения по данному вопросу. Одни эксперты и специалисты утверждают, что восстановление НДС не требуется, поскольку кредиторская задолженность была учтена и принята к вычету в нужный момент. Другие же эксперты считают, что в связи с истечением срока исковой давности, восстановление НДС необходимо и обосновывают это тем, что исправление ошибок в налоговой декларации должно быть возможно в любое время.

Несмотря на неоднозначность вопроса, рекомендуется обратиться к юристам и налоговым консультантам, чтобы получить точку зрения относительно конкретной ситуации. Также следует обратить внимание на судебную практику и толкование соответствующих нормативных актов, чтобы принять взвешенное и обоснованное решение в данном вопросе.

В итоге, восстановление ранее принятого к вычету НДС может быть необходимым, однако это требует глубокого анализа и консультации специалистов. Каждая ситуация уникальна и потому решение следует принимать на основе конкретных обстоятельств и документов.