Вычет на лечение на родителей является одной из государственных социальных мер, направленных на поддержку семей, имеющих необходимость в лечении своих родителей. Родители, которые нуждаются в медицинской помощи, имеют возможность получить налоговый вычет на лечение, который позволит им сократить расходы на лечение и обеспечить своим близким качественное медицинское обслуживание.

Расчет налогового вычета за лечение родителей в 2026 году

Налоговый вычет на лечение родителей предоставляется гражданам России, которые несут финансовую ответственность за лечение своих родителей. В 2026 году доступные суммы вычета и порядок его расчета остаются без изменений.

Кто может претендовать на налоговый вычет?

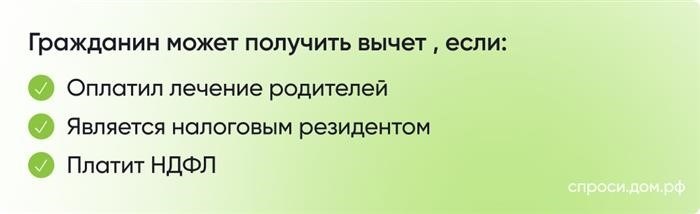

На налоговый вычет за лечение родителей в 2026 году могут претендовать следующие категории граждан:

- Совершеннолетние дети, не зависящие от родителей по уровню дохода

- Опекуны и попечители

- Лица, усыновившие одного или обоих родителей

Для получения вычета необходимо предоставить соответствующий пакет документов, подтверждающих факт оплаты медицинских услуг и лечения родителей.

Как рассчитать налоговый вычет?

Процедура расчета налогового вычета за лечение родителей в 2026 году остается без изменений. Для определения суммы вычета необходимо учитывать следующие факторы:

- Общие расходы на лечение родителей в течение календарного года

- Размер среднедушевых расходов на лечение, установленный законодательством

- Коэффициент, учитывающий доходы налогоплательщика и количество иждивенцев

Далее производится подсчет суммы налогового вычета по формуле:

| Сумма налогового вычета = общие расходы на лечение — среднедушевые расходы x коэффициент |

Как получить налоговый вычет?

Для получения налогового вычета за лечение родителей в 2026 году необходимо:

- Собрать пакет документов, подтверждающих факт оплаты медицинских услуг и лечения родителей

- Составить налоговую декларацию в соответствии с требованиями налогового кодекса

- Подать налоговую декларацию в налоговую инспекцию, приложив необходимые документы

- Дождаться решения налоговой инспекции и получить налоговый вычет на свой банковский счет

Вычет можно использовать для уменьшения суммы налогового платежа или получения возврата уже уплаченных налогов.

В 2026 году налоговый вычет за лечение родителей остается доступным для граждан России, несущих финансовую ответственность за лечение своих родителей. Для получения вычета необходимо собрать и предоставить соответствующие документы, а также правильно рассчитать сумму вычета в соответствии с требованиями налогового кодекса. Полученный вычет можно использовать для снижения налогового платежа или получения возврата уже уплаченных налогов.

Получают ли вычет за лечение пенсионеры и безработные

Пенсионеры

По законодательству Российской Федерации, пенсионеры имеют право на получение вычета на лечение. Для этого необходимо соответствовать следующим условиям:

- Быть гражданином Российской Федерации;

- Получать пенсию по возрасту или инвалидности;

- Иметь официально подтвержденные расходы на медицинское лечение или покупку лекарств;

- Предоставить документы, подтверждающие расходы.

Пенсионеры имеют возможность получить вычет на лечение в пределах установленного законом лимита.

Безработные

Ситуация с получением вычета на лечение для безработных немного сложнее. Здесь все зависит от источника дохода и общей суммы расходов на лечение.

- Если безработный лицо полностью бездоходное, то получение вычета на лечение не предусмотрено.

- Если безработный получает какой-либо доход, то он имеет право на получение вычета на лечение, если общая сумма расходов превышает указанный законом предел.

- Необходимо предоставить документы, подтверждающие доходы и расходы на лечение.

Таким образом, безработные имеют возможность получить вычет на лечение в случае наличия доходов и превышении общей суммы расходов по указанному пределу.

Какие документы нужны для налогового вычета?

Для получения налогового вычета на лечение родителей необходимо предоставить определенный список документов. Вот основные из них:

2. Документы, подтверждающие оплату

Необходимо предоставить документы, подтверждающие оплату медицинских услуг или лечения родителей. Это могут быть квитанции, счета, договоры и другие документы, удостоверяющие факт оплаты.

3. Свидетельство о родстве

Для подтверждения вашего родственного отношения к родителям и возможности получения налогового вычета необходимо предоставить свидетельство о рождении или другие документы, подтверждающие вашу прямую родственную связь.

4. Документы о доходах

Для получения налогового вычета также могут потребоваться документы о вашем доходе. Это может быть справка с места работы или иные документы, подтверждающие вашу финансовую состоятельность.

5. Документы о налоговых платежах

Необходимо предоставить документы о налоговых платежах, чтобы подтвердить вашу налоговую историю. Это могут быть налоговые декларации, квитанции об уплате налогов и другие документы, удостоверяющие вашу финансовую деятельность.

При подаче заявления на налоговый вычет на лечение родителей также может потребоваться предоставление дополнительных документов, в зависимости от требований налоговой службы вашей страны. Важно следовать указаниям и правилам, чтобы успешно получить налоговый вычет.

Оформление налогового вычета на работе

Оформление налогового вычета на работе может позволить сотрудникам сэкономить на налогах при оплате определенных расходов, связанных с лечением родителей или других членов семьи. В этой статье рассмотрим, какие документы необходимо предоставить и какие условия должны быть выполнены для получения вычета.

Для оформления налогового вычета на работе необходимо убедиться, что ваша организация соблюдает все требования налогового законодательства. Каждый работник имеет право на получение вычета, однако этот процесс может отличаться в зависимости от вашей организации и законов вашей страны.

Необходимая документация

Для получения налогового вычета на работе, вам может потребоваться следующая документация:

- Медицинская справка, подтверждающая необходимость лечения;

- Документ, подтверждающий родственные отношения (свидетельство о рождении, свидетельство о браке и т.д.);

- Документы, подтверждающие фактические затраты на лечение (чеки, квитанции и т.д.).

Условия получения вычета

Для получения налогового вычета на работе необходимо удовлетворять определенным условиям, включая:

- Быть официально трудоустроенным и иметь статус налогового резидента;

- Родитель (или другой член семьи) должен быть непосредственно зависим от вас и нуждаться в лечении;

- Затраты на лечение должны быть выполнены в соответствии с законодательством вашей страны;

- Для определения размера вычета может применяться определенная формула или процент;

- Необходимо предоставить правильно оформленную документацию для проверки.

Преимущества налогового вычета на работе

Оформление налогового вычета на работе может иметь следующие преимущества:

- Снижение общей суммы налоговых платежей;

- Экономия на лечении родственников;

- Получение финансовой поддержки от государства;

- Повышение уровня жизни и улучшение доступа к медицинским услугам.

Как правило, организации стараются в полной мере поддерживать своих сотрудников в оформлении налогового вычета на работе. Если у вас возникли вопросы или сложности, рекомендуется обратиться к HR-отделу или специалисту по налоговому законодательству для получения конкретных рекомендаций и информации.

Оформление налогового вычета на работе может быть выгодным для сотрудников, позволяя им сэкономить на налогах при оплате расходов на лечение родителей или других членов семьи. Для этого необходимо предоставить необходимую документацию и удовлетворить определенные условия, установленные налоговым законодательством. Организации стараются максимально поддерживать своих сотрудников в оформлении вычета и обеспечить им финансовую поддержку со стороны государства.

Размер вычета за оплату лекарств

Для получения вычета за оплату лекарств необходимо знать размер этого вычета. Размер вычета зависит от различных факторов, таких как принадлежность к определенным категориям налогоплательщиков, наличие детей или иждивенцев и других факторов.

Вычет на лечебные препараты для детей или иждивенцев

Если налогоплательщик имеет детей или иждивенцев и покупает лекарства для их лечения, то размер вычета может быть определен в соответствии с определенными правилами.

- Вычет на лечение одного ребенка или иждивенца составляет определенную сумму, которая может быть списана с налоговой базы.

- Вычет на лечение каждого последующего ребенка или иждивенца может быть увеличен.

Вычет на лечение для налогоплательщиков без детей или иждивенцев

Налогоплательщики без детей или иждивенцев также имеют право на получение вычета за оплату лекарств.

- Вычет на лечение для таких налогоплательщиков составляет определенную сумму, которую можно списать с налоговой базы.

- Размер вычета может зависеть от доходов налогоплательщика и других факторов, указанных в налоговом законодательстве.

Накопительные вычеты на лечение

Налогоплательщики имеют возможность накопить вычеты на лечение в течение определенного периода времени и использовать их в будущем.

Цитата: «Накопительные вычеты на лечение позволяют налогоплательщикам получить более значительные скидки на оплату лекарств в будущем.»

| Годы | Сумма накопленных вычетов |

|---|---|

| 2020 | 1000 рублей |

| 2021 | 2000 рублей |

| 2022 | 1500 рублей |

| Всего: | 4500 рублей |

За какое лечение делают вычет

Вычет на лечение на родителей предоставляется гражданам в случае, если они понесли расходы на получение необходимого лечения для своих родителей. Однако, не все виды лечения попадают под этот вычет. Вот некоторые из них:

Стационарное лечение

Вычет на лечение на родителей может быть предоставлен при оплате стационарного лечения, которое проводится в медицинских учреждениях, таких как больницы, клиники и санатории. Стоимость пребывания в стационаре, лекарства и медицинские услуги могут быть учтены при подаче налоговой декларации.

Амбулаторное лечение

Вычет также может быть получен при оплате амбулаторного лечения родителей. Это может включать посещение врачей, процедуры, покупку лекарств и другие медицинские услуги, предоставляемые вне медицинских учреждений.

Операции и процедуры

Если ваш родитель прошел операцию или специфическую медицинскую процедуру, вы можете запросить вычет на покрытие расходов, связанных с этим. Это может включать оплату услуг врачей, анестезиологов, рентгенологов и других специалистов, связанных с проведением операции или процедуры.

Это лишь несколько примеров видов лечения, за которые можно получить вычет на родителей. Важно иметь документацию о расходах и правильно заполнить налоговую декларацию, чтобы иметь возможность получить этот вычет. Уточните дополнительные требования и условия вычета в своем регионе у налогового органа.

Виды лечения родителей

Рассмотрим основные виды лечения:

1. Медикаментозное лечение

Медикаментозное лечение – это применение лекарственных препаратов для борьбы с заболеваниями и улучшения состояния пациента. Препараты могут быть принимаемыми внутрь, например, в виде таблеток или капсул, или назначаться в форме инъекций или мазей. Этот вид лечения может быть эффективным при различных заболеваниях, таких как гипертония, сахарный диабет и другие.

2. Физиотерапия

Физиотерапия – это комплексный подход к лечению, который включает применение физических факторов, таких как ультразвук, электромагнитные волны, массаж и упражнения. Такие процедуры могут улучшить кровообращение, снять болевой синдром и повысить общую физическую активность. Физиотерапия может быть полезной при лечении остеохондроза, артрита, ревматизма и др.

3. Реабилитация

Реабилитация – это процесс восстановления физических, психологических и социальных функций пациента после заболевания или после операции. В рамках реабилитационного лечения могут применяться физические и психологические упражнения, а также специальные методики, направленные на тренировку определенных навыков. Этот вид лечения помогает родителям вернуться к полноценной жизни и справиться с последствиями заболевания.

4. Хирургическое лечение

Хирургическое лечение – это вид лечения, при котором проводится операция для устранения заболевания или повреждения тканей. Хирургические вмешательства могут быть назначены при наличии определенных показаний, таких как опухоль, грыжа или другие хронические заболевания. Восстановление после операции обычно требует специального ухода и реабилитационных мероприятий.

Каждый из видов лечения имеет свои особенности и применяется в зависимости от состояния здоровья родителей. Врачи рекомендуют наиболее подходящий метод лечения после проведения необходимых обследований и постановки диагноза. От правильного лечения и своевременной помощи зависит скорость восстановления и общее состояние здоровья родителей.

Вычет за лечение, исследования и медицинские материалы

Как получить вычет?

Для получения вычета на лечение, исследования и медицинские материалы необходимо предоставить налоговой инспекции документы, подтверждающие факт прохождения медицинских процедур и приобретение необходимых товаров. Это могут быть медицинские заключения, счета, квитанции и другие документы, удостоверяющие затраты.

Каков размер вычета?

Размер вычета на лечение, исследования и медицинские материалы зависит от дохода налогоплательщика. Он составляет 15% от суммы фактически понесенных расходов. Однако, есть ограничения по сумме вычета, которая не может превышать определенный уровень.

Какие затраты могут быть учтены?

- Платные медицинские услуги (врачебные консультации, лечение, реабилитация и т.д.).

- Лекарства, витамины и другие медицинские материалы.

- Расходы на диагностические исследования (анализы, УЗИ, МРТ и т.д.).

Примеры вычета

| Фактически понесенные расходы | Размер вычета |

|---|---|

| 50 000 рублей | 7 500 рублей |

| 100 000 рублей | 15 000 рублей |

| 200 000 рублей | 30 000 рублей |

Вычет на лечение, исследования и медицинские материалы помогает налогоплательщикам снизить свои затраты на медицинские услуги и товары. Он является важным инструментом социальной защиты граждан и помогает повысить доступность качественной медицинской помощи.

Пример расчета налогового вычета на лечение

В данной статье мы рассмотрели пример расчета налогового вычета на лечение. Программа налоговых льгот позволяет гражданам получить существенные скидки при оплате медицинских услуг, связанных с лечением родителей.

Для расчета вычета необходимо следовать нескольким простым шагам. Первый шаг — убедиться, что вы осуществляете уход за своими родителями и понести финансовые затраты на их лечение. Второй шаг — определить размер налогового вычета, который вы можете получить.

Подлежащие вычету расходы включают в себя плату за медицинские услуги и лекарства, а также стоимость проживания родителей в специализированных учреждениях. Следует учесть, что скидка предоставляется только по тем расходам, которые превышают 2 000 рублей или 5% от вашего годового дохода, в зависимости от того, что больше.

Для более точного понимания приведем пример. Предположим, что ваш годовой доход составляет 1 000 000 рублей, а расходы на лечение родителей — 50 000 рублей. Ваша скидка будет рассчитываться исходя из разницы между расходами на лечение и пороговым значением. В данном случае, пороговое значение составляет 5% от дохода (1 000 000 рублей), что равно 50 000 рублей.

Таким образом, сумма вычета будет составлять 50 000 — 50 000 = 0 рублей. В данном примере налоговый вычет на лечение родителей не будет применяться, так как расходы не превышают пороговое значение. Однако, если ваши расходы превысят 50 000 рублей, то вы сможете получить вычет на сумму, превышающую пороговое значение.

Итак, проведя расчет, вы сможете определить размер налогового вычета на лечение родителей. Учитывайте, что каждый случай индивидуален, и вам следует консультироваться со специалистом, чтобы получить более точную информацию о своем случае.